任意整理と自己破産の違い|デメリットやポイントごとに比較

最終更新日:

グリングリン

辻本さん、任意整理と自己破産ってどう違うの?

司法書士・辻本

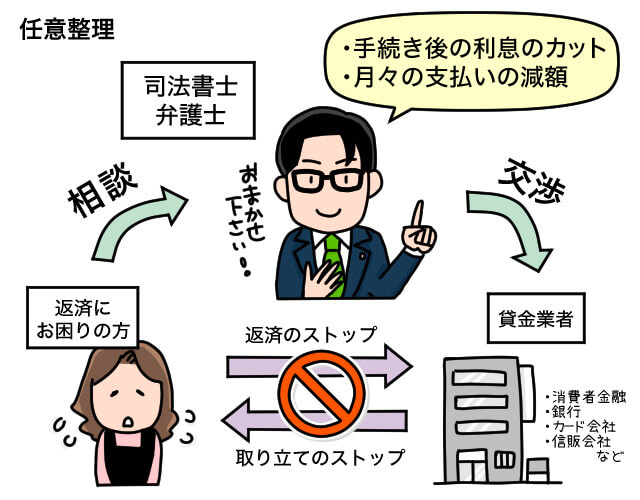

任意整理も自己破産も、借金問題を解決する「債務整理」という手続きの一種です。

任意整理は、各貸金業者と交渉し、基本的には将来利息をカットして、借金の支払い総額を減らします。

さらに、毎月の返済額を無理のない金額まで減らします。

ただし、利息制限法の上限金利を超える「払い過ぎた利息」が発生していなければ、基本的に借金の元本は減らせません。

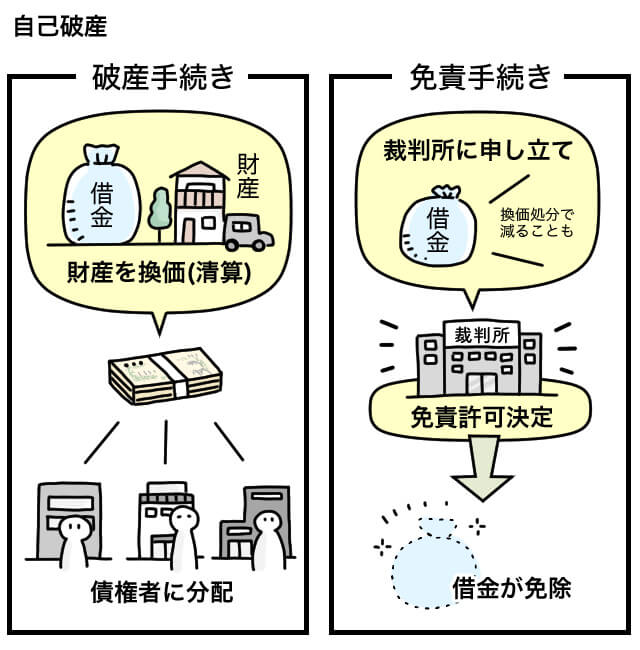

一方、自己破産は、裁判所を通して借金の支払い義務を免除してもらう手続きです。

免責決定が出れば、元本も利息も、払う必要がなくなります。

グリングリン

返さなくてよくなるなら、みんな自己破産しちゃえばいいんじゃない?

司法書士・辻本

メリットが大きい分、自己破産のほうが難しく、デメリットも大きいんです。

今回は、任意整理と自己破産を比較しながら、違いをポイントごとに解説しますね。

もくじ

・任意整理と自己破産の概要|どんな人が向いている?

・任意整理と自己破産、共通のメリット・デメリット

・ポイントごとに、任意整理と自己破産の違いを比較

・自己破産ができない人とは?

・任意整理と自己破産の手続きや流れ、期間の違い

・任意整理と自己破産のどちらが合うか、わからない方へ

任意整理と自己破産の概要|どんな人が向いている?

それぞれどんな手続きか、ざっくり把握しておきましょう。

任意整理とは?

任意整理は、各債権者(お金を借りた消費者金融やカード会社、銀行など)と直接交渉して、借金を返済できるよう計画を組み直す(和解契約を結ぶ)手続きです。

毎月の返済額を減額したり、利息や遅延損害金のカットなどを行い、3~5年程度で借金を完済できるようにします。

【関連記事】任意整理とは?デメリットやメリットを漫画でわかりやすく説明

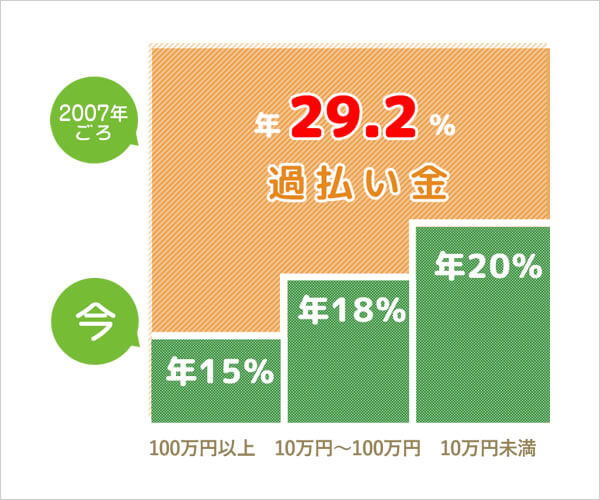

また、取引履歴を確認して利息制限法の上限金利を上回る利息を払っていた場合は、借金の元本を減らすことができます。払い過ぎた分がなければ、基本的に元本は減らせません。

グリングリン

クレジットカードや消費者金融での2007年ごろまでの借金(キャッシング)には、過払い金が発生してる可能性があるんだよね。

【関連記事】過払い金とは?過払い金請求の対象期間はいつからいつまで?

自己破産とは?

自己破産は、裁判所を介して自分の持っている財産を債権者に公平に分配し、借金を免除してもらう一連の手続きです。財産を清算する「破産手続」と借金をなくす「免責手続」という2種類の手続きを終えることで、借金がゼロになります。

自己破産を申し立てる人に財産がほとんどない場合は「同時廃止」という手続きになり、財産があったり免責不許可自由がある場合は「管財事件(少額管財)」という手続きになります。

【関連記事】自己破産とは?

任意整理が向いている人:安定した収入がある、除外したい借入先がある

自己破産が向いている人:返済能力がない(3~5年の分割払いでも、借金の元本を完済できない)

司法書士・辻本

自己破産はすべての債権者が対象ですが、任意整理は手続きする相手を選べます。

保証人つきの借り入れや、仕事や家庭で使っている車のカーローンなどがあれば、除外できます。

どちらも、手続きを司法書士や弁護士に依頼して代行してもらうことが可能です。

ただし、司法書士にはできないこともあります。

任意整理:1社につき140万円超の手続きは扱えない。裁判で相手から控訴されると対応できない(ほぼない)

自己破産:できるのは、書類作成と手続きや審尋(裁判所での面談)のアドバイスまで

※弁護士は、代理人になることができ、審尋にも同席できる。また、財産があり手続きが「管財事件(少額管財)」になった場合も破産管財人になれる

任意整理と自己破産のメリット・デメリット

最初に、共通のメリット・デメリットを確認しておきましょう。

共通のメリット

司法書士や弁護士に手続きを依頼すれば、取り立てが止まる。

→ 受任通知を送ることで、貸金業者は直接本人に連絡が取れなくなる

→ 保証人になっていなければ、家族や親族にも取り立てされることはない

司法書士・辻本

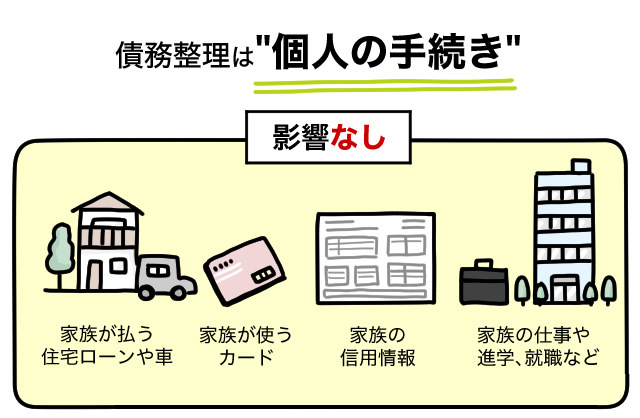

債務整理は、個人の手続きなので、保証人ではない家族に直接的な影響はありません。

賃貸の場合は、自宅から出ていく必要もありません(住宅ローンを債務整理したり、持ち家がある人が自己破産すると、その家に住めなくなる)。

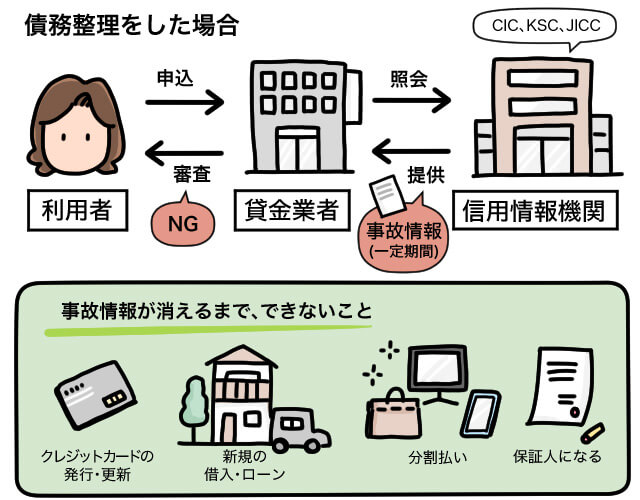

共通のデメリット

信用情報に事故情報が掲載されるため、一定の期間はクレジットカードをつくったり、新たにローンを組んだりすることができなくなる。

個人信用情報への掲載期間

任意整理:完済から5年程度

自己破産:破産手続の開始決定から7年未満

※手続き開始(受任通知を送付)した時点で事故情報が掲載される

司法書士・辻本

債務整理をするとどんな影響があるか、それぞれ比較してみましょう。

ポイントごとに、任意整理と自己破産の違いを比較

手続き後の返済はどうなる?

任意整理:将来利息や遅延損害金をカットした借金を3~5年(36~60回)程度で分割払いする

自己破産:返済義務がなくなる(借金をゼロにできる)

手続きする相手(借入先)

任意整理:選べる(保証人つきの借金や住宅ローンなどを除いて手続きできる)

自己破産:すべての債務が対象になる(自分の代わりに保証人が取り立てられたり、家や仕事で使っている車を引き揚げられたりする可能性がある)

手続きの大変さ

任意整理:ほかの債務整理よりも手続きがカンタンで、必要な書類等も少ない

自己破産:裁判所を通した手続きなので、必要な書類が多く、手続きも煩雑。原則的に本人が裁判所を訪れる必要もある

司法書士・辻本

任意整理も、自己破産も、司法書士や弁護士に依頼できます。

しかし、自己破産の場合、本人が面談(審尋)のために平日の昼間に裁判所に行く必要があります。

仕事や職場への影響

任意整理:ない

自己破産:職業によっては影響が出る場合もある(破産手続き開始から免責決定がおりるまで、特定の資格に制限がかかったり、 特定の職業に就けなくなることがある)

自己破産で資格制限がかかる職業の例

- ・弁護士、司法書士、行政書士、税理士、公認会計士などの一部士業

- ・生命保険の募集人

- ・損害保険の代理店

- ・警備員

- ・建設業者

- ・宅地建物取引業者

- ・旅行業務取扱管理者 など

グリングリン

借金のことがバレて、会社をクビになったりしないかな?

司法書士・辻本

会社は、債務整理を理由に社員を解雇できません。

また、会社からお金を借りていなければ、手続きしたことも知られずに済みます。

家族へのバレやすさ

任意整理:借金があることも、手続きをすることも家族に知られずに手続きできる

自己破産:バレる可能性がある

自己破産が家族にバレる原因

- ・自分だけでなく配偶者の給与明細や源泉徴収票のコピーなどが必要

- ・平日の昼間に裁判所に行く必要がある

- ・司法書士や弁護士に依頼していても、まれに書類を自宅に郵送してくる裁判所がある

官報への掲載(公告)

司法書士・辻本

官報とは、法律・政令・条約等の公布など国の機関としての諸報告や資料を公表する新聞のようなものです。自己破産や個人再生をした人の氏名や住所が掲載されます。

直近30日分の情報は、無料でネット上でも閲覧できますが、普通の人がチェックすることはありません。

また、戸籍や住民票などに自己破産の記録が載ることはありません。

任意整理:掲載されない

自己破産:2回掲載される

グリングリン

新聞みたいなものに載るって聞くとドキッとするけど、官報は毎日発行されていて中身も膨大&見る人が限られてるから「官報が原因でバレる」って可能性は低いんだよね。

財産はどうなる?

任意整理:残せる

自己破産:時価で20万円以上の価値がある財産(不動産や車、株や保険など)は処分される。手元にある99万円以下の現金および生活必需品等は差し押さえられない

グリングリン

ドラマや映画で見たことがあるんだけど、赤い札を貼られて家具とかを持って行かれちゃうの?

司法書士・辻本

精算される財産は、時価で20万円以上の価値があるものだけです。

電化製品や家財道具を処分されることはほぼないので、安心してください。

回数などの制限

任意整理:回数制限はないが、同じ貸金業者で2度目の任意整理はできない可能性が高い

自己破産:免責許可が出てから7年間は自己破産できない(免責許可を受けられない)

司法書士・辻本

同じ業者で債務整理をするなら、2回目は個人再生や自己破産に切り替えるケースが多いです。

クレジットカードはどうなる?

信用情報に事故情報が掲載されるため、どちらの手続きでも、今使っているカードは使えなくなる可能性が高い。新しいカードをつくったり、使うことも下記の期間はできない可能性が高い。

任意整理:完済から5年程度

自己破産:破産手続の開始決定から7年未満

グリングリン

クレジットカードが使えなくなっても、銀行口座から即引き落とされる「デビットカード」は、VisaやMastercardなどの加盟店でクレジットカードのように使えるんだよね!

それに、キャッシュレス決済や、先払いのICカード、プリペイドカードも使えるって教えてもらったよ。

車のローンや、住宅ローンはどうなる?

支払い中のローンを債務整理すると、処分されてしまう。

また、信用情報に事故情報が掲載されるため、下記の期間は審査に通らない可能性が高い。

任意整理:完済から5年程度

自己破産:破産手続の開始決定から7年未満

司法書士・辻本

任意整理の場合は住宅ローンを除外して手続きできますが、自己破産の場合、住宅は(20万円超の)財産だとみなされることがほとんどなので、住宅ローンが残っていても・いなくても処分されてしまいます。

住宅を残したいけど、借金総額が大きい(任意整理では解決できない)という場合は、個人再生を選択するケースが多いです。

【関連記事】【任意整理と個人再生の違い】をわかりやすく説明します

保証人はどうなる?

任意整理:保証人つきの借入先を除いて手続きすれば、保証人が取り立てられることはない

自己破産:お金を借りた本人(主債権者)が自己破産すると、保証人・連帯保証人が代わりに債務の残りを一括返済しなくてはならない

司法書士・辻本

夫婦で保証人になっている場合は、ふたりとも自己破産するケースもあります。

グリングリン

なるほど…… 任意整理と自己破産の違いがよくわかってきたよ。

クレジットカードが使えなくなるのは不便だけど、生活していく上でのデメリットは、想像より少なそう。

自己破産は条件が厳しいって言うけど、できない人もいるのかな?

自己破産ができない人とは?

司法書士・辻本

裁判所に破産の申し立てができないのではなく、免責が受けられないというイメージですね。

免責を受けるには「免責不許可事由」がなく、客観的に見て「支払い不能状態である」と、裁判所に認めてもらわなければなりません。

免責不許可自由とは?

・借金の原因がギャンブルや過剰な浪費

・クレジットカードのショッピング枠の現金化をしている

・偏頗(へんぱ)弁済をする

→ 例:貸金業者からの借金は滞納しているのに、親戚や知人の借金だけ自己破産前に返済した

・裁判官に嘘をつく

→ 例:報告すべき財産を隠す、虚偽の債権者名簿を提出する

・過去7年以内に免責許可を受けている など

上記にあてはまる方でも、自己破産手続きの中で裁判官に認められれば「裁量免責」によって免責決定を受けることができる可能性があります。

支払い不能状態とは?

支払い不能状態とは「債務者(お金を借りている人)に返済能力がないため、今すぐ返済すべき借金を、継続的に返済できないと客観的に判断できる状況」をさします。

司法書士・辻本

裁判所は、支払い不能かどうかを債務者の財産や職業、給料や年齢、性別など総合的に判断します。

借金総額が多ければ自己破産できる・少なければできないというわけではありません。

グリングリン

自分で判断しようとせず、司法書士さんや弁護士さんに相談したほうがよさそう。

任意整理と自己破産の手続きや流れ、期間の違い

グリングリン

手続きは、自己破産のほうが複雑なんだよね?

司法書士・辻本

そうですね。司法書士や弁護士に依頼した場合の手続きや流れを確認してみましょう。

任意整理の流れ

1.電話やメールで問い合わせ

2.弁護士や司法書士と面談し、委任契約を締結

→ 借金総額や借入先、収入や支出などを調べて「無理のない返済額」や「返済の方針」を決める

→ 貸金業者に受任通知を送付し、取引履歴を請求(取り立てが止まる)

→ 引き直し計算を行い、過払い金が発生していれば請求を行う

3.和解交渉

→ 和解提案書を作成し、貸金業者に送付

→ 司法書士や弁護士が貸金業者ごとに交渉を行う

4.和解契約の締結

→ 和解書を取り交わす

5.和解契約にもとづき、支払い(返済)開始

司法書士・辻本

面談のために原則的に一度は、司法書士や弁護士に会う必要がありますが、委任契約後にすることは特にありません。

自己破産の流れ

1.電話やメールで問い合わせ

2.弁護士や司法書士と面談し、委任契約を締結

→ 貸金業者に受任通知を送付し、取引履歴を請求(取り立てが止まる)

→ 引き直し計算を行い、過払い金が発生していれば請求を行う

3.債務調査、方針決定

→ 貸金業者から資料を取り寄せて、借金の詳細を調査

→ 調査結果をもとに、生活状況などに応じて方針を決める

4.破産手続きの準備、申し立て

→ 財産や家計の状況を確認し、書類を作成

→ 裁判所に申立書を提出

→ 申し立てから約1か月後、裁判官から口頭で質問を受けることもある(審尋)

5.破産手続きの開始決定

→ 裁判所が自己破産の手続きを進めることを許可する

→ 財産がない場合は、破産手続き開始決定と同時に破産手続きの廃止(同時廃止)の決定がなされる

→ 財産がある場合は、裁判所によって破産管財人が選任され、債権者集会 → 財産の処分・換金 → 配当が行われる

※ここから免責許可決定まで、一定の職業や資格保有者は制限を受ける

※官報に載る(1度目)

6.免責許可の準備、申し立て

→ 免責許可の申立書を提出

→ 申し立て後、裁判官から口頭で質問を受けることもある(審尋)

7.免責許可決定

→ 提出した資料をもとに、裁判所から借金の免責許可が出る

→ 貸金業者などから意義がなければ、借金の免除が確定される

※一定の職業や資格保有者の制限が解除される

※官報に載る(2度目)

司法書士・辻本

自己破産の場合、裁判所に提出する書類を作成するため、さまざまな資料が必要です。

自己破産に必要な資料の例

債権者の情報、契約書、住民票や戸籍謄本、収入がわかるもの(給与明細や源泉徴収票)、財産がわかるもの(不動産登記簿謄本や保険証書、車検証など)、住所がわかるもの(賃貸借契約書や居住証明書)など

グリングリン

自己破産のほうが、時間もかかりそうだね。

司法書士や専門家に依頼した場合の期間

任意整理:半年程度で終了することが多い(貸金業者や業者の数によって変わる)

自己破産:破産申し立てから免責許可まで(財産のない)同時廃止の場合は、3~6か月程度。(財産があり破産管財人が選任される)管財事件(少額管財)の場合は、半年から1年程度

任意整理と自己破産のどちらが合うか、わからない方へ

グリングリン

任意整理と自己破産の違いはわかったけど、どっちが向いているかは自分で判断できないかも。

司法書士・辻本

どの手段が最適かは、借り入れ状況や収入、家計の状況などによって総合的に判断します。

「もう自己破産するしかない」と考えていた人でも、より負担の少ない方法で借金問題を解決できたケースもあります。返済が厳しくなったら、なるべく早く債務整理を扱う司法書士や弁護士に相談してほしいです。

当事務所では、借金に関する無料相談を受け付けています。

電話やメール、LINEで、手続きに入るまでは仮名で相談できますので、ご気軽にお問い合わせください。