任意整理のブラックリストはいつ消える?ならない方法はある?

最終更新日:

グリングリン

任意整理するとブラックリストに載るって本当?

お金が借りられなくなったり、クレジットカードが使えなくなっちゃうって聞いたんだけど……

司法書士・辻本

一定の期間、審査に通りにくくなり、消費者金融やクレジットカードでお金が借りられなくなることは事実です。その間はクレジットカードも発行や更新ができなくなります。

しかし、債務整理の手続きに入ってから7~10年程度(任意整理の場合:完済から5年程度、個人再生や自己破産の場合:開始決定から7年未満)でブラックリストと呼ばれる情報は削除されます。

「ブラックリスト」という言い方は誤解を招くので、正確な情報をお伝えします。

司法書士や弁護士に(任意整理を含む)債務整理を依頼すると、貸金業者から取引履歴を取り寄せて「法的に正しい金利で利息を払っているか」「過払い金が発生していないか」を確認します。

過払い金があるか、今すぐ確認したい方はこちら↓↓

もし、過払い金が発生している場合は、借金の元金を減らしたり、借金を完済して手元に現金が戻ることもあります。

過払い金で借金を完済できれば、過払い金を取り戻した後で(手続き終了後)ブラックリストは削除されます。

グリングリン

任意整理をはじめて過払いがあることがわかって、その過払い金で借金を完済できたら、ブラックリストにならない?

司法書士・辻本

その場合、任意整理の手続き期間中のみ、ブラック扱いになります。

「ブラックリストにならない債務整理」というものは、存在しないんです。

※借金完済後の過払い金請求はブラックリストにならない。しかし完済している=借金(債務)がない状態なので厳密にいうと債務整理とは異なる

過払いが発生していない場合、過払い金を差し引いても借金が残る場合は「債務整理をした」という事実が信用情報に事故情報(異動情報)として掲載されます。

貸金業者やカード会社は審査の際、信用情報を参照するので事故情報(異動情報)があると、審査に引っかかる=お金が借りられなくなるというしくみです。

グリングリン

噂は本当だったんだ! ブラックリストってなんだか怖いなぁ……

司法書士・辻本

実際には金融機関で共有される「ブラックリスト」というものは、存在しません。

言葉のインパクトから誤解している方も多いので

・任意整理をした場合の信用情報の影響(デメリット)

・ブラックリストを必要以上に怖がらなくてもいい理由

をわかりやすく解説します。

もくじ

任意整理のブラックリストとは、信用情報に事故情報(異動情報)が載ること

・任意整理のブラックリストは、いつから? いつ解除される?

ブラックリスト入りすると(事故情報がある間)どんな影響やデメリットがあるか

1.お金を借りたり、ローンを組んだり、分割払いができない

2.クレジットカードの発行・更新ができない

3.保証人になれない

4.家賃保証会社必須の賃貸物件の審査に落ちる可能性がある

ブラックリスト入り(事故情報)が怖くない3つの理由

①事故情報は、完済から5年程度で消える

②借金や任意整理のことを知られる心配はない

③家族や結婚、就職や転職に影響はない

任意整理のブラックリストとは、信用情報に事故情報(異動情報)が載ること

個人の信用情報に事故情報(異動情報)が掲載されている状態を「ブラックリストになった(載った)、ブラックリスト入りした」と表現することがあります。

グリングリン

信用情報ってなに?

司法書士・辻本

借入やローン、クレジットカードなどの契約内容や支払い状況が記録されたデータです。

カード会社や銀行、消費者金融など信用情報機関の会員である金融機関が、審査を行う際に利用します。

商品やサービスを購入する際、ローンやクレジットで支払う場合に、下記の情報が個人信用情報に掲載されます。

「名前や生年月日などの個人情報」のほか

「取引に関する客観的な事実 ※1」。

※1:契約内容や返済・支払いの状況(期日までに返済・支払いできたかの実績)、利用残高など

たとえば、スマートフォン(機種)を分割払いで購入する際も、信用情報に情報が掲載されます。

金融機関は、信用情報を確認して「顧客の信用力(契約通りに支払い・返済する力)」をチェックしています。

債務整理(任意整理、個人再生、自己破産)のことを「借金減額制度」「借金救済措置」と呼ぶことがあります。債務整理をして借金の返済負担を軽減すると、信用情報に事故情報(異動情報)が掲載されます。

事故情報が掲載される原因

支払いの延滞や遅延:返済日から2か月以上経過しても入金しなかった場合

債務整理:任意整理や特定調停、個人再生や自己破産をした場合

代位弁済:本人の代わりに保証会社や保証人が返済した場合

強制解約:クレジットカードの強制解約が行われた場合

司法書士・辻本

たとえば、CICという信用情報機関の場合、上記のような金融事故が起きると信用情報に「異動」と記載されます。「契約と異なる動き」と書いて異動です。

事故情報が削除されることを「回復」や「解除」と表現することがあります。

司法書士・辻本

最近は「2~3か月程度の(機種代金を含む)スマホ料金の延滞が原因で事故情報が掲載され、住宅ローンの審査に通らなくなった」といったケースも増えているそうです。

グリングリン

任意整理しなくても、支払いや返済を2か月以上延滞したら、ブラックリスト入りするかもしれないのか!

任意整理のブラックリストは、いつから? いつ解除される?

任意整理を行うと、司法書士や弁護士に手続きを依頼した時点で(債権者に受任通知を送るため)信用情報に掲載されます。

グリングリン

手続きをはじめたらすぐ、事故情報が載るんだね。

その代わり、司法書士や弁護士が窓口になって対応するため、貸金業者からの取り立てや連絡が来ることがなくなります。手続きが終わるまで、返済もストップできます。

信用情報の事故情報は、一生残ってしまうわけではありません。

グリングリン

ブラックリストは何年で消えるの? 何年でカードがつくれて、ローンが組めるようになるの?

任意整理で貸金業者と和解した後、和解案通りに支払い(返済)を行えば、完済から5年程度で削除されます。

ただし、信用情報に申告を行う貸金業者や信用情報機関によって情報を更新するタイミングや保持する期間が異なるため「事故情報がいつ消えるか」正確な数字はわかりません。

司法書士・辻本

信用情報機関に問い合わせて情報開示を行えば、事故情報が削除されているかどうか確認できます。

ブラックリストを確認する方法

個人の信用情報を扱う会社には下記の3社があります。

信用情報機関

CIC(株式会社シー・アイ・シー)

→ カード会社や信販会社、消費者金融や携帯電話会社などが会員

【参考リンク】CICの信用情報開示方法

JICC(株式会社 日本信用情報期間)

→ 消費者金融や信販会社などが会員

【参考リンク】JICCの信用情報開示方法

JBA(一般社団法人 全国銀行個人信用情報センター)

→ 銀行などが会員

【参考リンク】JBAの信用情報開示方法

※信用情報機関は、それぞれ加盟している金融業者が異なるので、3社すべてで開示を行う必要がある

自分の信用情報は、インターネットや郵送などで、1回1000円程度で開示が可能です。

パソコンやスマホで確認するのが一番早く、手間いらずでオススメです(窓口に行かなくていい)。

また、身に覚えのない情報や事実と異なる情報があれば、内容の調査を依頼できます

グリングリン

「あなたの事故情報は削除されました」って通知は来ないのか。

お金を払って自分で確認するは面倒だけど、ブラックリストが一生残るわけじゃないならよかった!

続いては、事故情報が掲載されている間、どんな影響やデメリットがあるかご紹介します。

ブラックリスト入りすると(事故情報がある間)どんな影響やデメリットがあるか

1.お金を借りたり、ローンを組んだり、分割払いができない

審査に引っかかってしまうため、事故情報が掲載されている間は、新しくお金を借りたり、ローンを組んだり、分割払いをすることができません。

ただし、家族に影響はないので、家族がカードをつくったり、ローンを組むことは可能です。

また、任意整理をした本人が、家族の「家族カード」を使うこともできます。

司法書士・辻本

「スマートフォン(機種)の分割払いができない」というのは、よくあがるデメリットです。

グリングリン

お金を貯めて一括で買うか、1万円~数万円程度で買える格安スマホや中古スマホもあるよね。

SNSや検索、動画視聴やゲームぐらいにしか使わないなら、ハイスペックな高級品はいらないかも。

任意整理後にどうしてもお金を借りる必要がある場合は、国が用意した「生活福祉資金貸付制度」を利用できる可能性があります。市区町村の福祉協議会にご相談ください。

【参考リンク】生活福祉資金|社会福祉法人 全国福祉協議会

2.クレジットカードの発行・更新ができない

クレジットカードを任意整理した場合、そのカードは「解約扱い」となり使えなくなります。

ほかのクレジットカードも、カード会社が定期的に信用情報をチェックしている場合や、カードの更新時には使えなくなる可能性が高いです。

しかし、クレジットカードが使えなくても、下記のサービスは利用できます。

・支払うと同時に、紐づいた銀行口座から決済されるデビットカード

・事前入金(プリペイド)型のサービス(電子マネーやスマホ決済アプリなど)

※ETCカードが使えなくなっても、クレジット機能のない「ETCパーソナルカード」なら発行できる

特にデビットカードは、クレジットカードと見た目が同じで、VisaやJCB、Mastercardの加盟店で使えます。 ※2 クレジットカード代わりに利用でき、お金の管理もしやすいので、オススメです。

※2:高速料金やガソリンスタンド、インターネットプロバイダや公共料金など、一部利用できないサービスもある

3.保証人になれない

任意整理をした本人は、事故情報が掲載されている期間中、保証人になることができません。

「子どもの奨学金の保証人になれないのは困る」という方もいらっしゃいますが、学生に広く活用されている日本学生支援機構の奨学金には、保証機関が連帯保証を行う「機関保証」という制度があります。

この制度を利用すれば、家族が保証人にならなくても奨学金を借りることができます。

【参考リンク】機関保証 – JASSO(日本学生支援機構)

4.家賃保証会社必須の賃貸物件の審査に落ちる可能性がある

賃貸物件を借りる際、エポスカードやクレディセゾンなど「信販系の賃貸保証会社」に加入必須のパターンがあります。

任意整理して完済から5年以内に転居して新しく賃貸契約を結ぶ場合、その物件では入居審査に落ちてしまう可能性があります。

グリングリン

任意整理した本人じゃない家族が審査に申し込んだり、信販系の家賃保証会社必須じゃない物件を選べば問題ないね。

司法書士・辻本

任意整理をしても、今住んでいる部屋を追い出されることはありません。

また、住宅ローンを返済中の方も、手続きの対象から除外すれば今まで通りにローンを返済しながら住み続けられます。

消えないブラックリスト=社内ブラックは存在するかも

金融機関の中で共有される「ブラックリスト」というものは、存在しません。

ただし、社内に顧客リストは存在するので、任意整理した会社やその関連会社では、お金を借りたり、ローンを組んだりすることができなくなる可能性が高いです(社内ブラックと呼ばれることがある)。

任意整理は、手続きする相手を選ぶことができるため、利用し続けたい会社があれば除外することも可能です。

司法書士・辻本

ここからは、任意整理のブラックリスト入り(信用情報に事故情報が載ること)を必要以上に恐れる必要がない理由をお伝えします。

ブラックリスト入り(事故情報)が怖くない3つの理由

①事故情報は、完済から5年程度で消える

信用情報の事故情報は、一生残ってしまうわけではありません。

任意整理で貸金業者と和解した後、和解案通りに支払い(返済)を行えば、完済から5年程度で削除されます。

②借金や任意整理のことを知られる心配はない

事故情報は、信用情報に掲載されます。戸籍やパスポートに載ることはありません。

就職や転職、結婚などには、一切影響はありません。

自分以外に登録情報を確認できるのは、信用情報機関に加盟している金融機関だけです。

審査の際、本人の同意を得たうえで、必要な情報しか参照されることはないので「家族や会社に見られて、借金や任意整理のことがバレる」ということはありません。

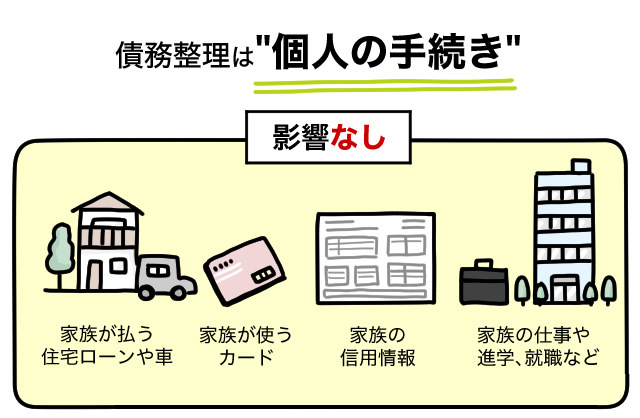

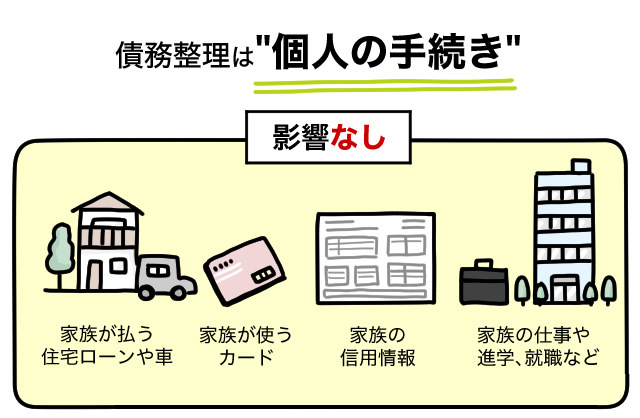

③家族や結婚、就職や転職に影響はない

信用情報は個人のものなので、任意整理をしても、家族の信用情報には、一切影響がありません。

家族が保証人になっている場合は、その家族が返済義務を負うことになりますが、保証人つきの借金を除外して任意整理を行うことが可能です。また、保証人も同時に任意整理することも可能です。

司法書士・辻本

任意整理は、家族に内緒で手続きすることが可能です。

依頼した後は、司法書士事務所や弁護士事務所が窓口になるので、家に連絡されたり、書類が届くことはありません。手続き後も、家族に知られずに借金を完済できた人がたくさんいます。

任意整理後も「ブラックOK」の貸金業者は利用しないで

任意整理したあと、どうしてもお金が必要になったときに「ブラックリストに影響がない」「ブラックでもお貸しできます」と言ってくる貸金業者があるかもしれません。

しかし、それは上限金利を超える金利で貸付を行う違法な金融業者(闇金)である可能性が高いです。

こういった業者から借りてしまうと、トラブルに巻き込まれる可能性が高いです。

司法書士・辻本

任意整理後の支払いに困ったら、任意整理を依頼した弁護士や司法書士事務所に相談してください。

グリングリン

厳しい状況につけ入る悪徳業者もいるんだね。

「ブラックリスト入りは避けたい」という方へ

言葉のイメージから「返済はつらいけど、ブラックリスト入りだけは避けたい」という人がいます。

しかし、任意整理後の和解案通りに支払いを行い、完済から5年程度経てば事故情報は削除されます。

また、審査に通らないということは、これ以上お金を借りないで(借金が増えないで)済むということです。

事故情報が残っている間、クレジットカードが使えなくても、デビットカードや、事前入金型の電子マネーやスマホ決済などは利用できます。

大きな買い物がしづらく、分割払いができないこと以外は、家族や生活にも大きな影響はありません。

任意整理のメリット

・貸金業者からの取り立て(連絡)が止まる

・利息を払わないでよくなる(借金の総支払い額が減る)

・毎月の返済額を減らせる

・完済のゴールがハッキリする(3~5年程度で無理なく完済できる)

※過去に払い過ぎた利息(過払い)があれば、借金の元金を減らせる(現金が手元に戻る可能性も)

ブラックリストのデメリットよりも、上記のメリットのほうが大きいと感じる方は、ぜひご相談ください。

【関連記事】任意整理しない方がいい5つのパターンを司法書士が解説

グリングリン

任意整理しなくても、2か月以上の延滞や滞納があれば、ブラックリスト入りしちゃうんだもんね。

手続きする前にデメリットが発生している人もいるから、返済が苦しくなったら司法書士や弁護士さんに相談したほうがよさそう。

司法書士・辻本

当事務所(司法書士法人 みどり法務事務所)では、LINEやメール、電話で無料の借金減額診断を行っています。

かんたんな質問にお答えいただければ「毎月の返済額をいくら減らせるのか」「どれくらいの利息を払わないで済むようになるのか」がすぐわかります。ぜひご活用ください。

※減額診断や減額シミュレーターを使ってもブラックリストには載らない